Dựa trên các quy định pháp luật hiện hành, GDService gửi đến Quý Thành viên “Cẩm nang về thuế dành cho doanh nghiệp và người lao động” như sau:

1. Thuế Xuất – Nhập khẩu (Thuế XNK)

Theo quy định tại Điều 2 Luật Thuế xuất nhập khẩu 2016, đối tượng chịu thuế XNK bao gồm:

(1) Hàng hóa xuất khẩu, nhập khẩu qua cửa khẩu, biên giới Việt Nam.

(2) Hàng hóa xuất khẩu từ thị trường trong nước vào khu phi thuế quan, hàng hóa nhập khẩu từ khu phi thuế quan vào thị trường trong nước.

(3) Hàng hóa xuất khẩu, nhập khẩu tại chỗ và hàng hóa xuất khẩu, nhập khẩu của doanh nghiệp thực hiện quyền xuất khẩu, quyền nhập khẩu, quyền phân phối.

Lưu ý: Đối tượng chịu thuế xuất khẩu, thuế nhập khẩu không áp dụng đối với các trường hợp sau:

– Hàng hóa quá cảnh, chuyển khẩu, trung chuyển;

– Hàng hóa viện trợ nhân đạo, hàng hóa viện trợ không hoàn lại;

– Hàng hóa xuất khẩu từ khu phi thuế quan ra nước ngoài; hàng hóa nhập khẩu từ nước ngoài vào khu phi thuế quan và chỉ sử dụng trong khu phi thuế quan; hàng hóa chuyển từ khu phi thuế quan này sang khu phi thuế quan khác;

– Phần dầu khí được dùng để trả thuế tài nguyên cho Nhà nước khi xuất khẩu.

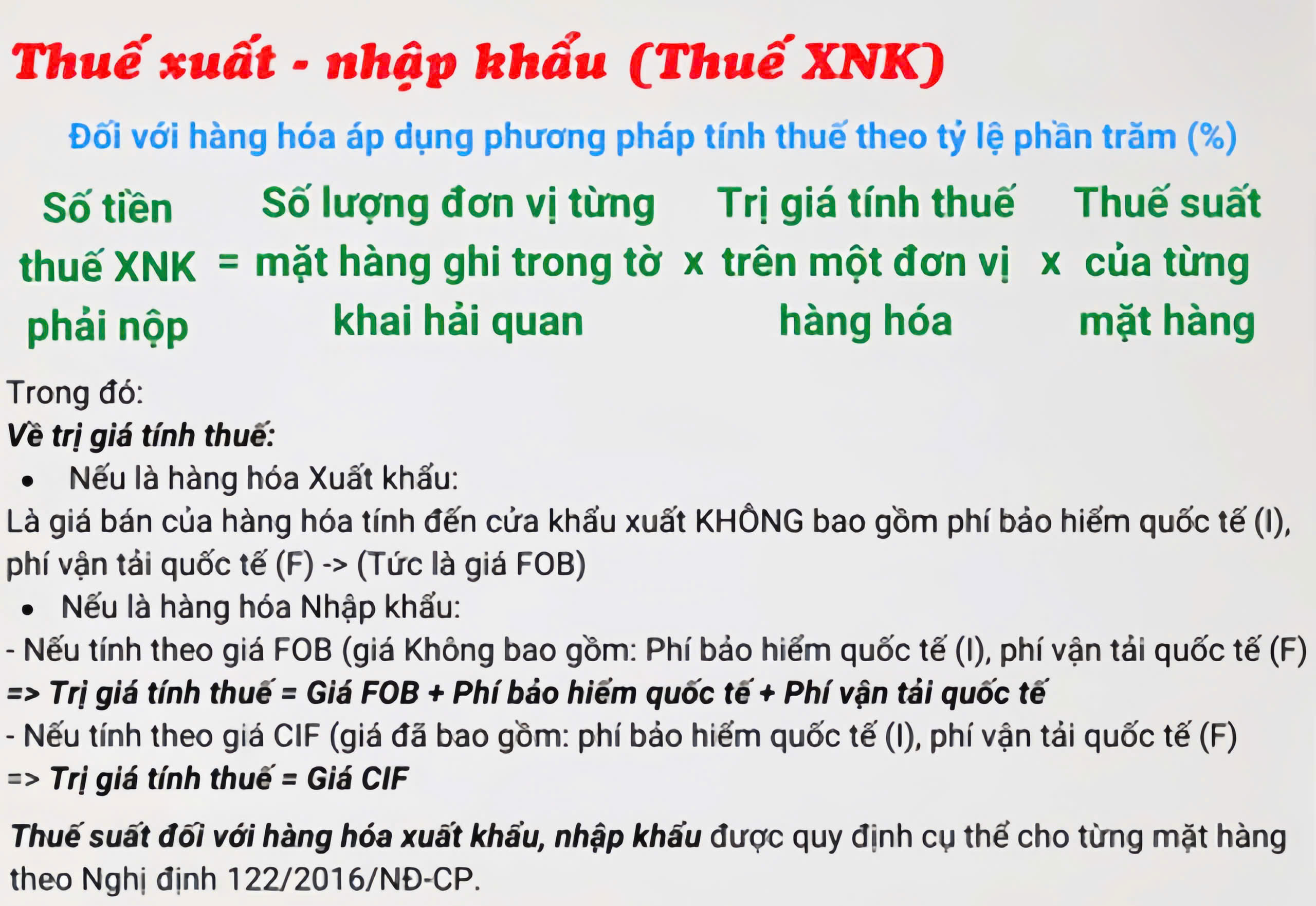

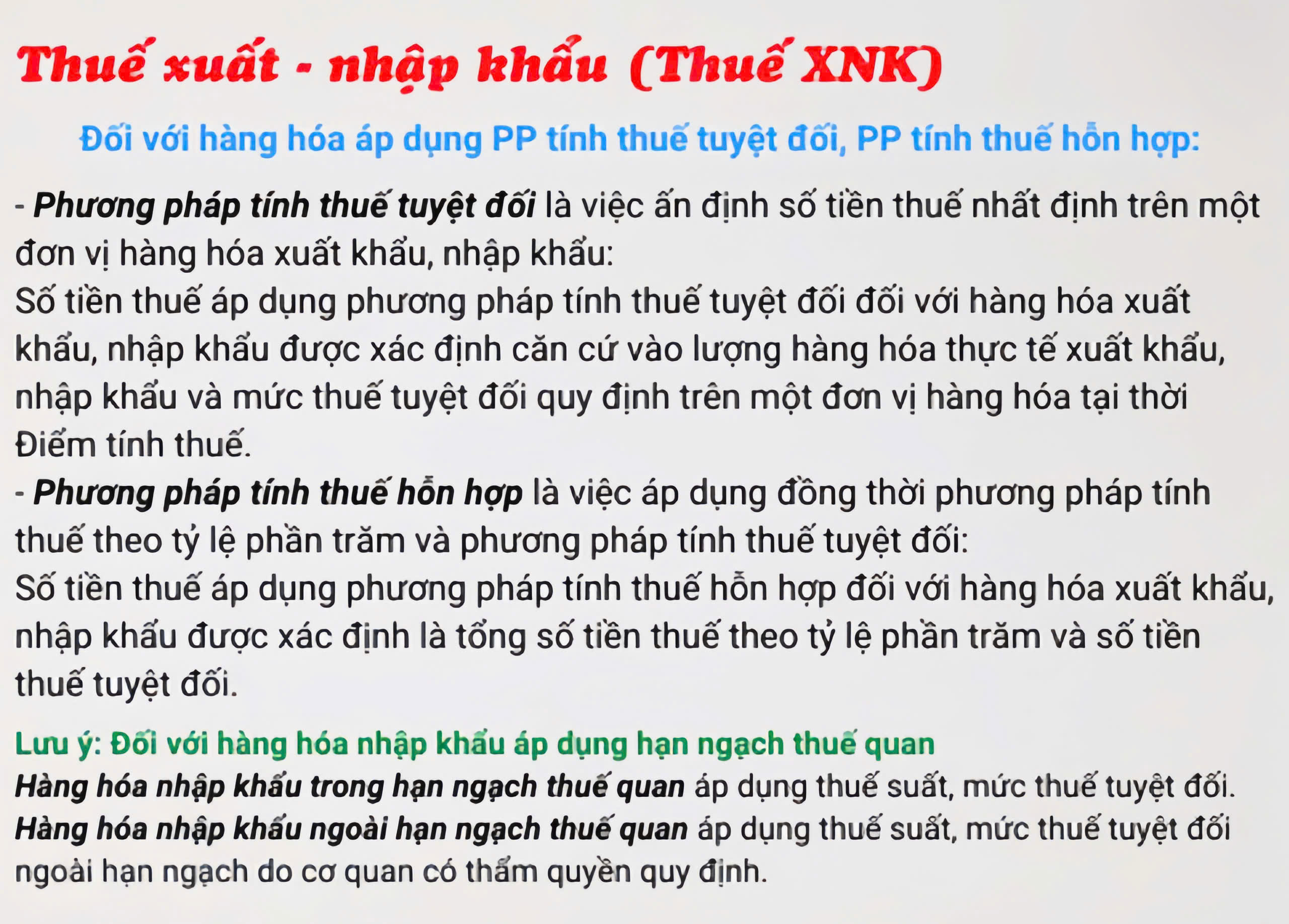

Hiện nay, có 03 phương pháp tính thuế XNK bao gồm phương pháp tính thuế theo tỷ lệ phần trăm; phương pháp tính thuế tuyệt đối và phương pháp tính thuế hỗn hợp. Cách tính cụ thể được mô tả dưới đây:

Tính Thuế XNK theo phương pháp tỷ lệ phần trăm (%)

Tính thuế XNK theo phương pháp tính thuế tuyệt đối và phương pháp hỗn hợp

Thời hạn nộp thuế XNK: phải nộp thuế trước khi thông quan hoặc giải phóng hàng hóa, trừ trường hợp người nộp thuế được áp dụng chế độ ưu tiên theo quy định của Luật hải quan.

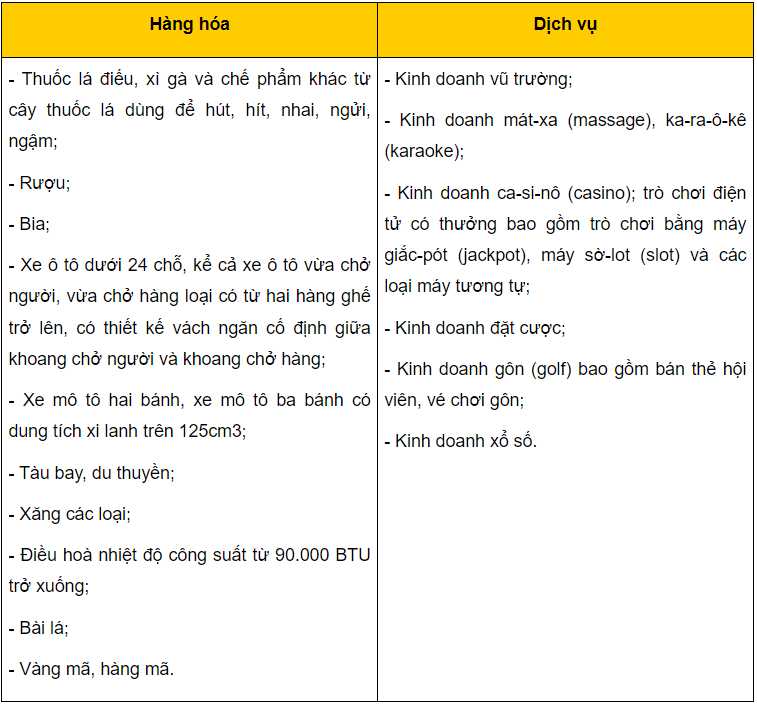

2. Thuế Tiêu thụ đặc biệt (Thuế TTĐB)

Theo quy định tại Điều 2 Luật Thuế tiêu thụ đặc biệt 2008, các loại hàng hóa, dịch vụ phải chịu Thuế TTĐB gồm có:

Công thức tính thuế TTĐB như sau:

Giá tính thuế TTĐB được tính như sau:

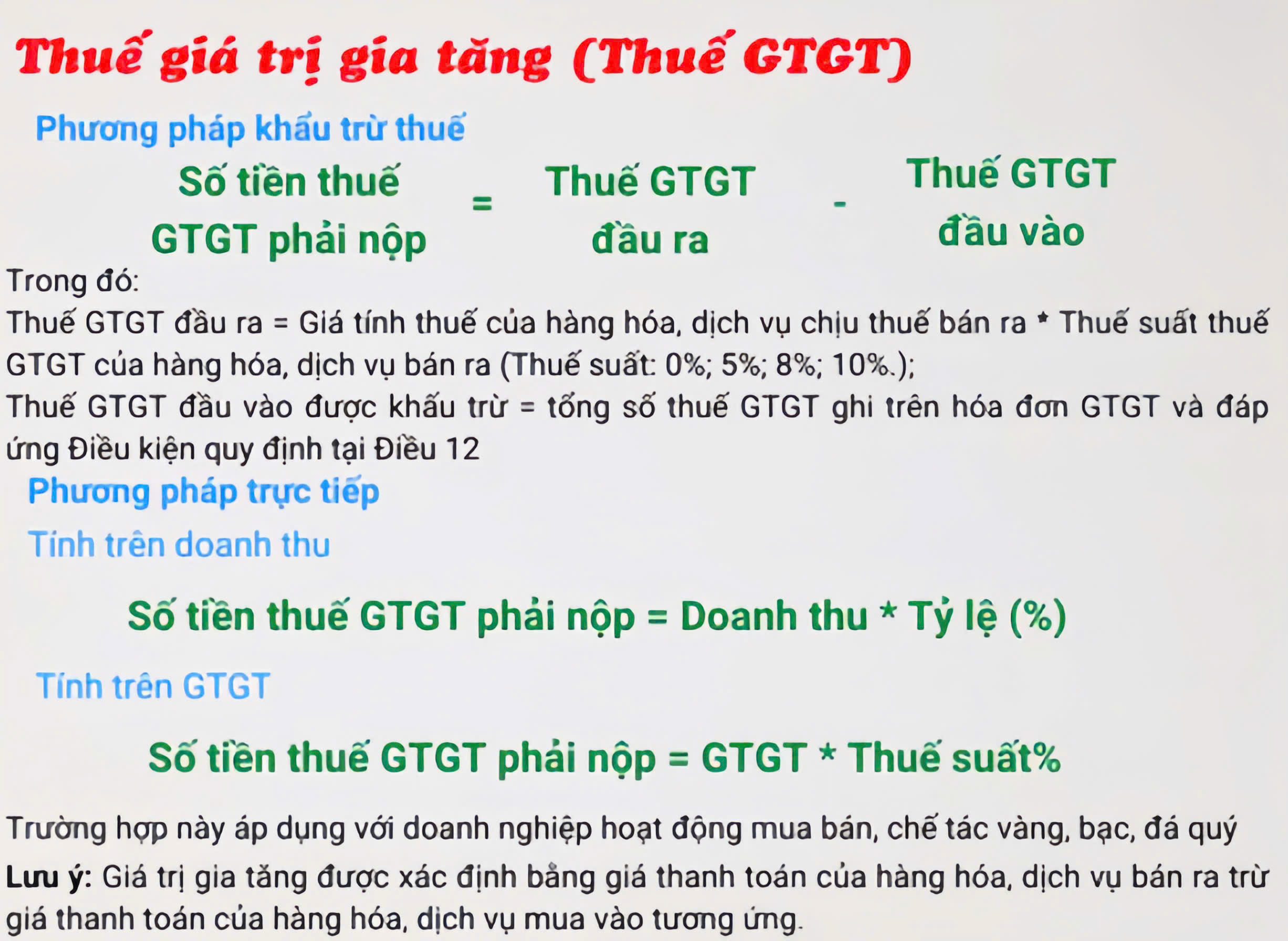

3. Thuế Giá trị gia tăng (Thuế GTGT)

Thuế giá trị gia tăng là thuế tính trên giá trị tăng thêm của hàng hóa, dịch vụ phát sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng.

Theo Điều 3 Luật Thuế giá trị gia tăng 2008 quy định đối tượng chịu thuế giá trị gia tăng (GTGT) là hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh và tiêu dùng ở Việt Nam (bao gồm cả hàng hóa, dịch vụ mua của tổ chức, cá nhân ở nước ngoài), trừ các đối tượng không chịu thuế GTGT được hướng dẫn tại Điều 4 Thông tư 219/2013/TT-BTC.

Hiện nay, có 02 phương pháp tính thuế GTGT gồm có: phương pháp khấu trừ và phương pháp trực tiếp (trên doanh thu hoặc tính trên GTGT). Cụ thể:

Công thức tính thuế GTGT theo phương pháp khấu trừ và phương pháp trực tiếp

4. Thuế Thu nhập doanh nghiệp (Thuế TNDN)

Thu nhập chịu thuế bao gồm thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác (bao gồm: thu nhập từ chuyển nhượng vốn, chuyển nhượng quyền góp vốn; thu nhập từ chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia dự án đầu tư, chuyển nhượng quyền thăm dò, khai thác, chế biến khoáng sản; thu nhập từ quyền sử dụng tài sản, quyền sở hữu tài sản, kể cả thu nhập từ quyền sở hữu trí tuệ theo quy định của pháp luật; thu nhập từ chuyển nhượng, cho thuê, thanh lý tài sản, trong đó có các loại giấy tờ có giá; thu nhập từ lãi tiền gửi, cho vay vốn, bán ngoại tệ; khoản thu từ nợ khó đòi đã xóa nay đòi được; khoản thu từ nợ phải trả không xác định được chủ; khoản thu nhập từ kinh doanh của những năm trước bị bỏ sót và các khoản thu nhập khác)

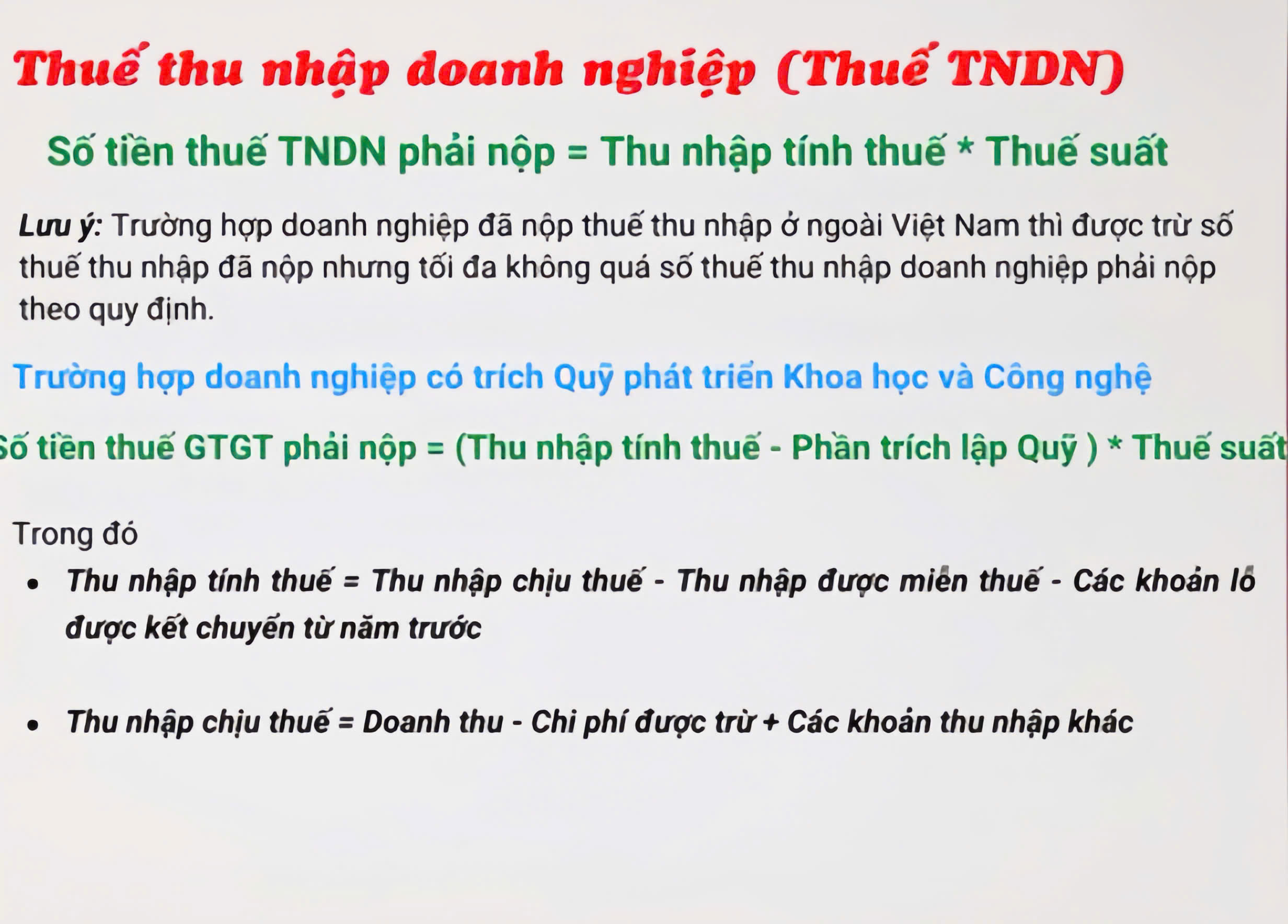

Thuế Thu nhập doanh nghiệp được tính dựa trên thu nhập tính thuế và thuế suất, cụ thể:

Công thức tính thuế TNDN

5. Thuế Thu nhập cá nhân (Thuế TNCN)

Theo Điều 3 Luật Thuế thu nhập cá nhân 2007 được sửa đổi, bổ sung năm 2012 quy định thu nhập chịu thuế TNCN

Cá nhân phát sinh thu nhập từ kinh doanh (gồm thu nhập từ hoạt động sản xuất, kinh doanh hàng hoá, dịch vụ; và thu nhập từ hoạt động hành nghề độc lập của cá nhân có giấy phép hoặc chứng chỉ hành nghề); thu nhập từ tiền lương, tiền công; thu nhập từ đầu tư vốn; thu nhập từ chuyển nhượng vốn; thu nhập từ chuyển nhượng bất động sản; thu nhập từ trúng thưởng; Thu nhập từ bản quyền; Thu nhập từ nhượng quyền thương mại; Thu nhập từ nhận thừa kế là chứng khoán, phần vốn trong các tổ chức kinh tế, cơ sở kinh doanh, bất động sản và tài sản khác phải đăng ký sở hữu hoặc đăng ký sử dụng; và/hoặc Thu nhập từ nhận quà tặng là chứng khoán, phần vốn trong các tổ chức kinh tế, cơ sở kinh doanh, bất động sản và tài sản khác phải đăng ký sở hữu hoặc đăng ký sử dụng; sẽ phải nộp thuế TNCN theo quy định pháp luật.

Đối với tùy đối tượng là cá nhân cư trú hoặc cá nhân không cư trú mà sẽ có cách tính thuế TNCN khác nhau, cụ thể:

(1) Đối với cá nhân cư trú: là người đáp ứng một trong các điều kiện sau:

– Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

– Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

Công thức tính thuế TNCN đối với cá nhân cư trú

(2) Đối với cá nhân không cư trú: là người không đáp ứng đủ điều kiện của cá nhân cư trú tại (1)

Chi tiết liên hệ với CÔNG TY TNHH GDSERVICE VIỆT NAM

0931 474 003

0931 474 003

customer@gdservice.com.vn

customer@gdservice.com.vn